투자자와 창업가는 어떠한 관계인가?

·

작성일: 2024년 5월 31일

·

최근 수정일: 2026년 2월 11일

목차

걸그룹 뉴진스를 둘러싼 하이브-민희진과의 갈등을 연일 뉴스로 보면서 투자자 관점에서 다음과 같은 생각이 들었다. 투자자와 창업가는 어떤 관계를 유지하는 것이 바람직한가?

뉴스 내용을 살펴보니 모기업인 하이브는 신생 회사 어도비가 추진하는 뉴진스 제작에 160억 원의 자본을 투자했고, 민희진 어도비 대표는 이를 통해 2023년 1,100억 원의 매출을 올리며 탁월한 성공을 거두었다. 그러나 최근 발생한 갈등은 이 성과에 대한 평가와 향후 수익 배분과 관련이 있는 것으로 알려졌다. 스타트업 생태계 관점으로 보면 투자자(하이브)와 창업가(민희진) 간 갈등인 셈이다. 뉴진스 사례에서 볼 수 있듯이 투자자와 창업가 간의 갈등은 실제 스타트업 생태계에서도 충분히 일어날 수 있는 현실이다.

CB Insight에서 매년 발표하는 스타트업 실패 원인 리포트가 있다. 리포트 내용에서 ‘팀과 투자자 간 불화’가 스타트업 실패 원인 중 상위 10위권에 해당한다. 투자자와 창업가의 관계가 제대로 정립되지 않을 경우 서로 다른 이해관계와 입장 차이로 인해 의사결정의 효율성이 떨어지고, 대립과 갈등으로 이어질 가능성이 높아지게 된다. 결국 단순한 대립에서 그치는 것이 아니라 회사를 망하게 하는 원인까지 제공한다. 그런 의미에서 투자자와 창업가 모두 관계 설정에 대해 신중한 태도가 필요하다. 과연 투자자와 창업가는 멘토링 관계, 파트너쉽 관계, 최소한 개입만 하는 자율 방임형 관계 중에서 어느 쪽을 선택해야 하는 것일까?

유형 1 : 잘못된 만남으로 인한 막장 드라마

창업가의 도덕적 해이, 수익만 좇는 투자자

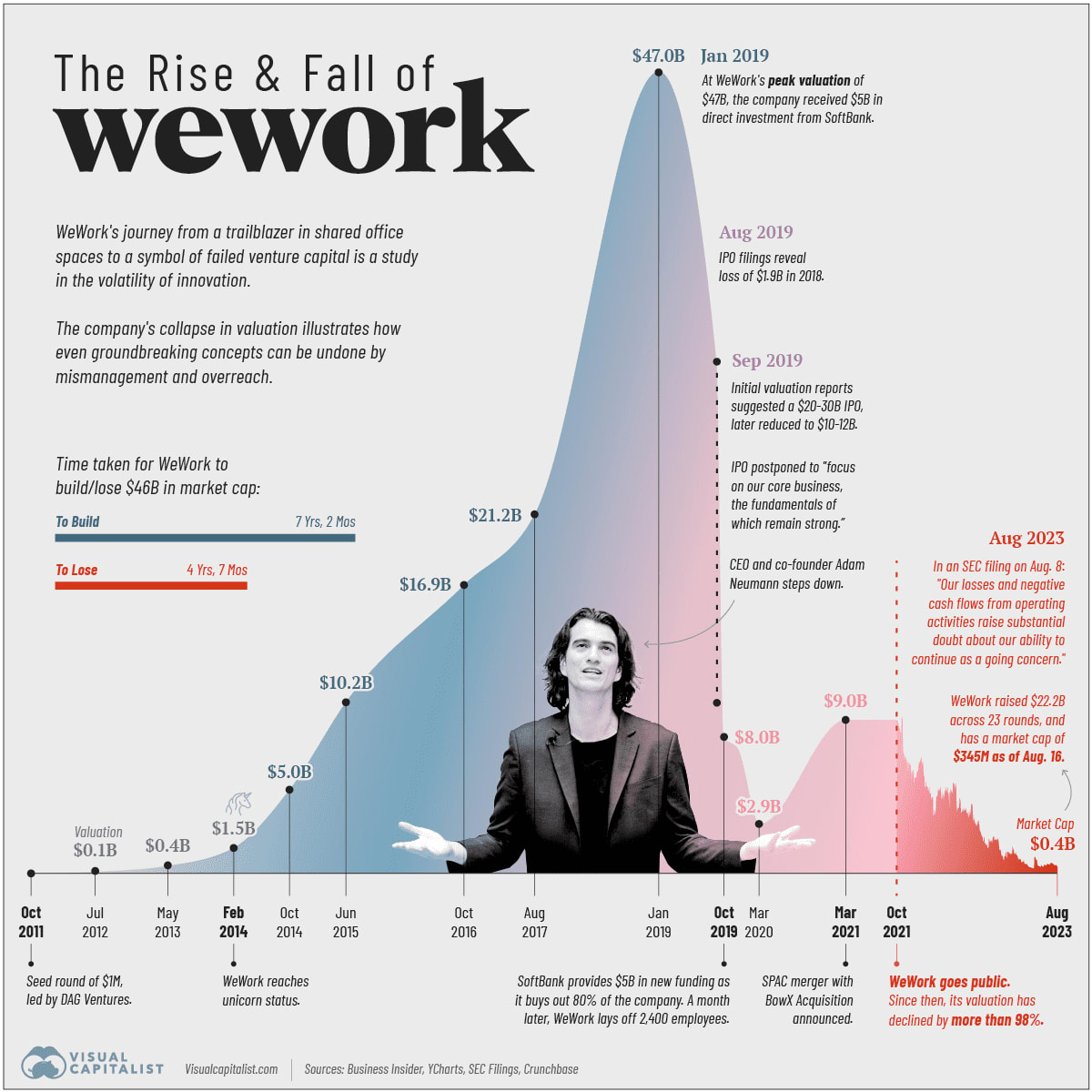

WeWork 사례

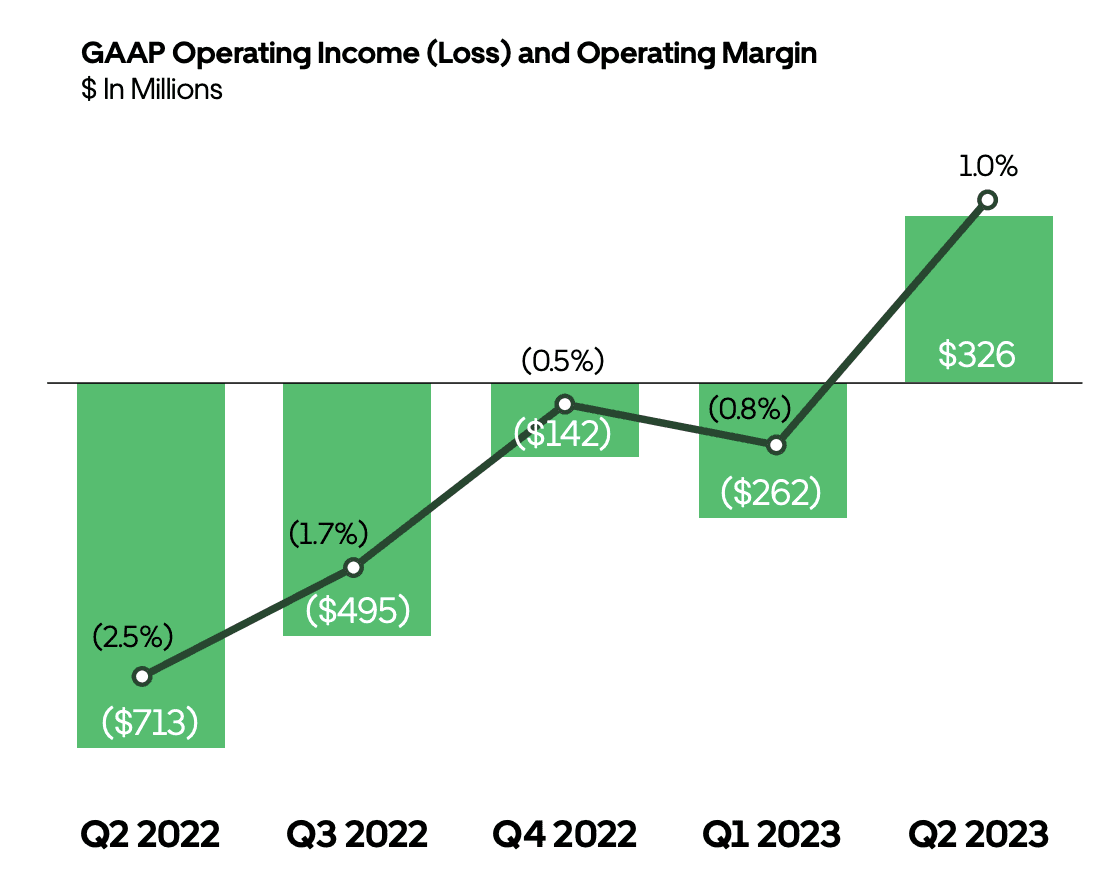

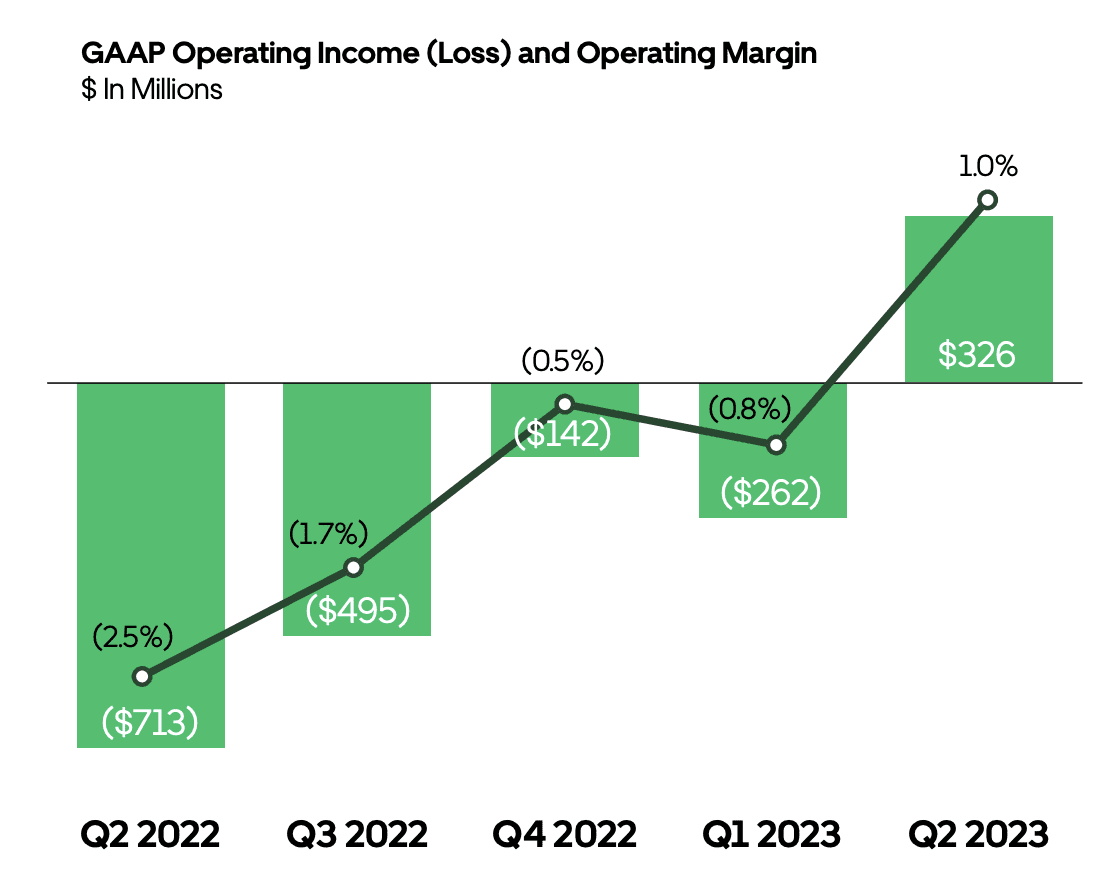

세계적인 공유 오피스 기업 위워크(WeWork)가 2023년 상장 실패에 따른 파산 위기를 맞이했다. 한때 62조에 달하는 기업가치로 평가받던 회사는 비전과 전략에의 접점을 찾기 어렵다는 이유로 임원들이 연달아 떠난 뒤 최근 파산 전문가들을 영입했다고 한다. 놀라운 점은 WeWork가 실적 공개 이후 8년 동안 계속해서 적자를 유지했고 이 배경에는 테크 기업이라는 자기 확신일 뿐인 기존 부동산 임대업과 다르지 않은 비즈니스 모델의 한계가 놓여있다는 점이다.

‘이러한 상황에 일어나기까지 투자자는 무엇을 했는가?’라는 지적에 대해서 The Cult of We의 저자인 엘리엇 브라운(Eliot Brown)은 와이어드(Wired)와의 인터뷰에서 ‘WeWork는 스타트업 투자의 문화적 감각을 대표하는 위험한 사례’라 주장한다. WeWork는 수익성 없이 운영되는 부동산 회사의 속성을 가지고 있음에도 불구하고, 10년 넘게 투자자들을 설득할 수 있었다. 이는 투자자들이 WeWork를 고속 성장하는 기술 스타트업으로 보는 환상에 동조했기 때문이라는 새로운 의견이 제시되었다. 투자자 역할에 문제점을 제기한 것이다.

실질적 사업적 성과가 확인되기 전, 확장을 위한 추가 투자에 대한 요청 앞에 이들 투자자들이 놓친 것은 무엇이었을까? 2010년 설립 뒤 WeWork는 단 한 번도 흑자를 내지 못할 정도로 수익성이 불확실했음에도 투자자들이 이러한 부분을 CEO에게 제대로 조언하지 않은 것일까?

IPO가 좌절된 가장 큰 책임이 아담 노이만(Adam Newman)이라는 CEO와 관련한 Risk로 알려지면서 WeWork 실체가 알려졌다. CEO 아담 노이만은 자산 소유 부동산을 WeWork에 재임대하거나 아내의 개인회사에 회사돈으로 투자하는 등 도덕적 해이를 일삼았다. 이 과정에 이르기까지 창업자인 아담 노이만뿐만 아니라 노이만 비전에 무조건 동조하면서 도덕적인 일탈에 방임한 투자자에게도 책임이 있음이 밝혀졌다.

Georgetown 로스쿨 교수 Donald C. Langevoort & Hillary A. Sale는 WeWork 사태를 스타트업 거버넌스 체제의 허점과 결함을 잘 보여주는 사례로 지적한다. 2012년 발표된 논문 ‘Corporate Adolescence: Why Did ‘We’ not Work? 에서 WeWork 도덕적 일탈을 벤처캐피탈을 비롯한 이사회 구성원들이 제대로 억제하지 못한 결과로 발생한 것이라고 한다. 특히 아담 노이만은 회사자금을 반복적으로 차용하는 등 이젠 우리 재벌에서도 찾아보기 어려운 각종 사익 추구 행위를 저질렀는데 이에 대해서 이사회나 투자자들은 아무런 제동도 걸지 않았다는 점에 주목한다. 저자들은 이들이 이의를 제기하지 않은 이유가 자신들도 각자 사익 추구 행위를 저지르고 있었기 때문으로 추정한다.

FTX 사례

WeWork 사태 이후, 가장 최근에도 투자자와 창업자가 동조해서 회사를 파산에 이르게 한 FTX 사례도 있다. FTX 사태는 글로벌 벤처투자 업계가 스타트업 지배구조와 관련해 경각심을 가지게 된 핵심 사건으로 꼽힌다. FTX는 미국 최대 가상자산 거래소로, 싱가포르 국영 투자사 테마섹과 타이거글로벌, 캐나다 온타리오교직원연금제도이사회 등으로부터 수천억 원 규모의 투자를 유치했다.

FTX가 시리즈C 라운드 투자를 통해 인정받은 기업가치는 39조 원에 육박했다. 투자를 유치한 지 불과 10개월 만인 지난해 말. FTX는 방만 경영으로 파산하며 시장에 큰 충격을 안겼다. 겉으로 보기에는 멀쩡했지만, 사실 FTX는 언제 무너져 내려도 이상하지 않은 지배구조를 갖추고 있었다. FTX 임직원들은 회삿돈을 마음대로 빼돌려 개인 물품 및 부동산 쇼핑에 나섰고, 경영진은 별도의 대출 서류도 없이 계열사 자금을 개인 용도로 가져다 썼다. 재무감사와 이사회 결의 등의 절차는 일절 없었다. 회사의 불투명한 자금 흐름을 제어할 장치가 없었던 셈이다.

WeWork 및 FTX 실패 원인은 비즈니스 모델 결함도 있지만, 투자자와 창업가 간의 서로 도덕적 일탈을 방조하면서 잘못된 결과를 초래했다는 것이 전문가 공통된 견해다. 창업가의 성장은 곧 스타트업 성장으로 이어지게 되는 데 이러한 성장을 도와주지 않고 오히려 방관하고 잘못된 방향으로 동조하면서 잘못된 만남으로 인한 최악의 결과를 보여준 셈이다. 이러한 원인은 실적 지상주의를 추구하는 투자자의 성향과도 연관된다. CEO의 일탈 행위가 계속 나오면 신규 투자가 줄어들 수 있을 것이라는 인식 때문에 대부분은 외부에 알려지지 않으려고 할 뿐 아니라 더구나 실적까지 좋으면 창업가의 도덕적 일탈 행위를 견제하기는 더욱 어렵게 되는 점을 악용한다는 점이다.

유형 2. 스타트업 멘토이자 감시자

이사회 참여, 할 말은 하는 투자자 역할

창업가의 도덕적 일탈에 대해서 방관하지 않고 이사회 업무와 창업자 지원이라는 균형을 맞추기 위해서 노력한 투자자도 있다. WeWork, Uber 등 엄청난 성공과 함께 도덕적 일탈 및 스캔들로 이슈가 된 스타트업에 투자자로 회사경영에 적극 참여하면서 때로는 CEO들을 회사에서 내쫓기까지 한다.

이 유형의 투자자는 투자자 본연의 역할이 스타트업의 멘토이자 감시자라고 생각한다. 그리고 창업가와의 관계에서 투자자의 역할에 충실한 것을 중요시한다.

Benchmark Capital 파트너인 빌 걸리(Bill Gurley)와 Uber CEO 트래비스 캘러닉(Travis Kalanick)의 관계는 이 유형을 잘 보여주는 사례다. 빌 걸리는 Stich Fix, Zillow, Uber, OpenTable 등 숱한 투자를 성공으로 이끈 유명한 VC이다. 특히 Uber의 Travis Kalanick을 사임시킨 것으로도 유명하다.

빌 걸리는 2011년 Uber의 성장 가능성을 알아보고 트래비스 캘러닉(Travis Kalanick)을 훌륭한 파운더라고 생각하고 투자를 집행했다. 빌 걸리는 이사회의 멤버가 되어, 우버의 경영에 대한 적극적인 의견을 개진했다. 특히 우버가 초기 단계에서 빠르게 성장할 수 있도록 회사의 전략적 방향을 결정하는 데 중요한 역할을 한 것으로 알려졌다.

하지만 캘러닉은 빌 걸리의 간섭을 싫어하기 시작했고 이사진에 캘러닉을 무조건 지지하는 소위 ‘치어리더 형’ 투자자들을 들이기 시작했다. 빌 걸리는 캘러닉의 중국 확장 아이디어에 대한 우려를 표했고, 회사가 조금 더 좋은 HR팀과 법무팀을 들여야 한다고 조언했지만, 캘러닉은 빌을 ‘Chicken Little’이라 부르면서 무시했다. 그러던 2017년 우버에서 일했던 전 직원의 성추문 폭로와 캘러닉이 우버 기사를 무시하는 발언이 녹음된 파일이 공개되면서 캘러닉에 대한 신뢰는 점점 파국으로 치달았다. 빌 걸리는 행동을 취하기로 다짐했고 충분한 voting right을 확보하기 위해 투자자들을 설득하여 연합을 구성하였다. 그리고 이사회의 권한을 행사하여 다툼 끝에 결국 캘러닉을 쫓아내게 되었다.

빌 걸리는 스타트업에 대한 감시자 역할에서 머무르지 않는다. 한때 실리콘밸리의 가장 똑똑한 사업가들이 ‘조언을 구할 곳이 필요하면 빌 걸리에게 가라’고 할 만큼 창업가 친화적인 사람이다. 한편으로는 2019년 WeWork가 IPO 실패 이후 회사 경영에 여러 가지 문제를 제기하고 창업자인 아담 노이먼을 축출하는 데 앞장설 정도로 과감하고 냉정하다. 빌 걸리는 투자자 본연의 역할과 멘토 간의 균형감각을 지녔다.

투자자 주 업무는 투자와 모니터링이며, 전문 투자자의 투자 결정은 동업 관계는 아니다. 그렇기 때문에 투자 후에 투자한 내용대로 사업이 잘 진행되고 있는지를 확인하고 관리하는 것은 감시자의 역할이라고 할 수 있다. 그러나 초기 단계 투자자의 경우 감시자의 역할만으로는 부족하다. 때로는 빌 걸리처럼 회사 성장을 위해서 주요한 바이어 발굴, 전략적 의사결정에 필요한 조언 등도 수행하는 멘토의 역할도 요구된다.

유형 3 : 투자자에서 파트너로 아름다운 동행

EIR(Executive In Residence) 시초

션 파커(Sean Parker)는 페이스북 투자자이면서 초대 사장이다. 수익 모델이 명확하지 않아서 성장 전망에 대해서 우려가 많았던 페이스북이 오늘날 성장을 이르게 한 인물 중의 한 명이다. 션 파커는 페이팔 창업멤버인 피터 틸, 켄 호웨리, 루크 노섹 등이 2005년에 설립한 파운더스펀드 벤처캐피털 멤버였다.

투자자 션 파커와 창업가 마크 저커버그의 만남은 페이스북의 역사에서 중요한 전환점이었다. 2004년 하버드대 학생이던 저커버그가 교내 네트워크 서비스인 ‘The Facebook’을 개발했다. 파커는 2004년 여름, 스탠퍼드대학교 학생이던 자신의 여자친구를 통해서 페이스북 서비스를 처음 접하게 된다. 아이비리그 대학생들이 웹에서 하루 평균 3시간 보내는 것을 보면서 마크 저커버그에 신뢰를 갖게 된다.

션 파커는 페이스북의 잠재력을 알아보고 실리콘밸리의 벤처캐피탈리스트들과 연결해 주었다. 단순히 연결만 해준 게 아니라 페이스북 초기 투자금 중에 파커 자신도 참여했다. 저커버그는 션 파커 덕분에 밴처캐피털로부터 자금을 투자받아 페이스북을 본격적인 사업체로 성장시킬 수 있게 된다.

5개월 뒤 션 파커는 초대 페이스북 사장으로 취임한다. 페이스북 사업초기 전략적 방향과 회사 기초를 다지는 역할에 여러가지 기여를 했다. 2006년까지 페이스북은 1,200만 명이 넘는 사용자를 확보했으며, 세계에서 가장 인기 있는 소셜 네트워킹 사이트 중 하나가 되었다.

저커버그 스스로도 “파커 덕분에 페이스북이 대학을 넘어 비즈니스 영역으로 나아갈 수 있었다"고 말했다. 파커가 페이스북을 발견하지 못했다면 2012년 기업공개를 하지 못했을 것이다.

그러나 정작 둘의 관계는 오래가지 못했다. 2년이 지난 후 CEO 파커와 창업자 저커버그 사이에선 소셜미디어 서비스 관련 헤게모니 싸움이 벌어졌고 파국으로 이어졌다. 당시 저커버그는 잘 나가는 20대 청년이고, 션 파커도 성공한 기업가였고 당시 알아주는 실리콘밸리 셀럽이였기 이 둘의 간격을 좁히기가 쉽지 않았을 것이다.

2년이라는 짧은 기간이였으나 두 사람의 만남은 과연 잘못된 만남이였을까? 션 파커 이후 등장한 셰릴 샌드버그는 2008년 이후 14년간 페이스북에서 디지털 광고 비즈니스 모델 등 지금의 성장을 이끄는 데 결정적인 기여한 인물이다. 션 파커와는 2년이라는 짧은 동행을 통해서 마크 저커버그는 자신보다 15살 이상 많은 셰릴 샌드버그와 처음부터 개발과 경영을 분리하는 제안을 한다. 이전의 투자자와 창업자 간의 관계 설정을 어떻게 할 것인지에 대한 교훈이 있었기에 가능한 선택이다. 저커버그 탁월한 선택은 결국 샌드버그가 소셜 광고 상품을 만들어서 페이스북을 광고 비즈니스 모델로 도약이라는 결과를 만들었다.

션 파커처럼 투자자 역할에서 사내 이사회 혹은 경영진으로 합류해서 회사 제품 개발, 사업 전략, 조직 운영 등 다양한 사업 노하우를 전수하는 역할인 사내 창업가(EIR, Entrepreneur In Residence) 제도를 도입하는 VC들이 늘어나고 있다. 투자자는 수익만을 추구하는 일종의 악당 같은 역할이 아니라 성장을 돕는 파트너라는 인식의 변화가 이루어지고 있다.

아직 사내 창업가(EIR)에 대한 정확한 정의는 없으며 일부 성공 사례만 있어서 효과성에 대한 불확실성도 존재한다. 성공한 창업가들이 VC에 소속돼 재창업을 준비하면서 포트폴리오 사의 문제를 함께 진단하고 해결해 나가는 과정을 통해서 기존의 VC-창업가 관계에서 새로운 시도로 평가되며, 주목할 만한 변화다.

어떠한 관계보다 상호 신뢰 형성이 우선

성공하는 사람의 7가지 습관(스티븐 코비 저)에서 ‘감정 은행 계좌(Emotional Bank Account)‘라는 용어가 나온다. 감정 은행 계좌는 실제 은행 계좌의 개념을 인간관계에 적용한 것으로 타인과 신뢰 형성 과정에서 우리는 마음속에 그 사람에 대한 감정 계좌를 여는 것으로 비유한다.

대표적인 예로, 학기 중 한 번도 지각하지 않던 학생이 어느 날 5분 지각했다면 선생님은 ‘오늘 특별한 사정이 있었겠구나’라고 걱정하겠지만, 늘 지각하는 학생이 5분 지각했다면 ‘오늘도 또 지각했다’며 야단을 치게 됩니다. 동일한 5분 지각에 대한 반응이 다른 이유는 감정 계좌에 축적된 자산 때문이다. 첫 번째 학생은 평소 긍정적 감정이 많이(플러스) 쌓였기에 한 번의 실수에도 여유가 있지만, 두 번째 학생은 부정적 감정(마이너스)이 쌓였기에 지각에 대해 부정적으로 반응한다.

투자자와 창업가의 관계에서도 마찬가지로 감정 계좌가 작동한다. 서로 파트너십이 작동하려면 평소 행동과 언행에서 상호 간 긍정적 감정이 차곡차곡 쌓여 있어야 한다. 조언자, 멘토, 파트너, 전문가 등 창업가와 어떤 역할과 관계를 형성할 것인가 보다 투자자로서 감정 은행 계좌에 신뢰를 많이(플러스) 쌓도록 해야 할 것이다.

예를 들어 국내 Altos Venture는 국내 스타트업 사이에서 가장 투자받고 싶은 회사 1위를 한 번도 놓친 적이 없다. Altos Ventures로부터 투자를 받은 스타트업이 사업에 실패했을 때, 투자사가 남은 자산의 일부를 회수하기보다는 오히려 창업가에게 위로금을 주었다는 일화는 창업가에 대한 신뢰를 보여주는 좋은 사례이다. 창업가가 투자자에게 원하는 부분이 투자금보다 신뢰를 더 원한다는 의미로 해석된다.

WeWork 사태는 금전적인 이익 추구로 상호 신뢰가 무너지면서 발생했다면, 빌 걸리가 Uber CEO를 이사회에서 축출한 행동은 당장 이익보다 투자자 본연 역할이라는 신뢰성 회복을 위한 노력으로 이해된다. 페이스북 성공을 이끈 션 파커, 세릴 샌드버그는 창업가와 투자자 간의 역할 범위와 상호 존중이라는 신뢰가 없었다면 불가능했을 것이다. 신뢰가 없으면 어떤 관계 유형도 성공하지 못할 것이다. 창업가와 투자자 간의 관계에서도 금전적 이익보다는 서로를 존중하고 신뢰가 전제되어야 한다.

IR만 올려도 투자자가 먼저 찾아옵니다

더 알아보기

백상훈(내러티브 큐레이터, 그라운드업 벤처스 이사)

관찰을 통한 발견, 남다른 이해와 해석, 가까운 미래 제시라는 3가지 원칙하에 티칭이 아닌 코칭을 위한 혁신 전문가 양성를 위해서 ‘코어피칭 연구회’, 메더스 파트너스, 조조살롱 연구소를 운영하는 커뮤니티 설계자입니다. 저서로는 ‘피칭(23년)’ 등 3권이 있습니다.

백상훈 링크드인 / 코어피칭 브런치 매거진 / 코어피칭연구회

에디터 글 더 보기