실리콘밸리 유명 VC들의 대담한 시장해석 방법

·

작성일: 2024년 5월 17일

·

최근 수정일: 2026년 2월 11일

목차

스타트업 시장의 높은 불확실성으로 인해 단순한 예측만으로는 미래 시장을 알 수 없기 때문에, 실리콘밸리의 유명 VC들은 자신들만의 독특한 방식으로 시장을 예견하고 새로운 기회를 만들어나가는 특징이 있다. 이들이 지닌 통찰력은 일회성의 노력으로 얻어지는 것이 아니라, 투자 현장에서의 반복된 시도와 실패를 거치며 체득된 경험의 산물이다.

유명 VC들은 이렇게 축적한 독특한 인사이트를 기반으로 자신들만의 투자 철학과 포트폴리오를 구축해 나간다. 특히 특정 분야의 미래 시장을 주목하고 집중 투자하거나, 역발상적 관점에서 기회를 포착하게 된다. 따라서 유명 VC들의 시장 해석 및 투자 전략 사례를 살펴보는 것은 통찰력을 기르는 좋은 기회가 될 수 있다. 그들의 다양한 접근법을 이해하고 벤치마킹함으로써 자신만의 투자 철학과 인사이트를 갖추는 데 도움이 된다.

1. a16Z 시장 해석방법

시장 트렌드보다 과감한 창업가 도전과 생각의 크기로 창출한 시장기회가 중요하다

안드레센 호로위츠(a16z)는 2009년 설립 이후 괄목할만한 성장을 이뤄낸 실리콘밸리의 유명 벤처캐피탈이다. 벤처캐피털 경력이 없던 두 창업자가 세운 회사임에도 Airbnb, Facebook, Instagram 등 유니콘 기업들에 초기 투자하며 빠르게 성장했다. a16z는 미래에 대한 명확한 가설과 비전을 세우고, 이를 미디어를 통해 널리 알린 후 해당 분야의 유망 스타트업에 투자하는 방식으로 본인들의 투자 철학을 구축했다. 여기서 미디어를 적극적으로 활용하는 방식은 기존 VC에서 시도하지 않았던 것으로, 미래를 능동적으로 만들어가고자 하는 a16z의 투자철학을 반영한다. 투자 검토 과정에서 a16z가 중시하는 것은 그들의 비전에 부합하며, 미래 시장을 개척할 수 있는 창업가의 역량과 도전정신이다.

2015년 비즈니스인사이더 인터넷매체를 통해 밝힌 a16z의 스타트업 투자 기준에서도 그들만의 시장해석 방법을 엿볼 수 있다. 자신만의 투자기준 조건으로 4가지(Idea, Market, BM, Entrepreneur)를 제시했다.

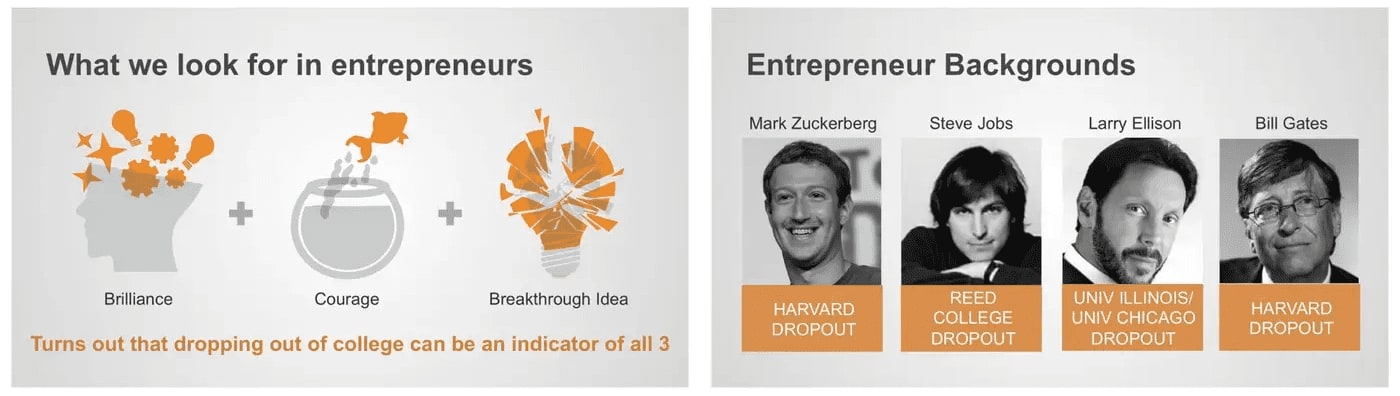

a16z가 투자를 결정하는데에 초기 아이디어는 중요하지 않으나, 한 가지 특성은 반드시 본다. 바로 그 아이디어가 Bad Idea인지, 즉 기존 틀을 깨뜨릴 만한 Breakthrough한 특징이 있는지 여부다. Breakthrough한 아이디어는 평범한 사람에게서 찾을 수 없기 때문에 특별한 행동을 지닌 특별한 창업가에서만 보인다고 하며, 시장해석에 창업가 지닌 혁신성에 비중을 두고 있음을 알 수 있다.

예를 들어 대학을 중퇴할 정도로 과감한 결단력을 지닌 창업가야말로 불확실한 미래를 실현 가능한 시장으로 만들어낸다고 확신한다.

시장(Market)를 바라보는 방식도 눈앞에 보이는 수익성이나 시장 규모보다는 미래의 성장 가능성과 잠재력에 주목한다. 초기 Facebook이 수익 창출이 불투명했지만, 당시 대학생들의 소셜네트워크 활용 비중(주당 사용 시간)을 보고 미래를 예견했던 것처럼 말이다.

이처럼 a16z의 시장해석은 현재 기준 시장 변화를 선형적으로 따라가는 것보다 창업가의 대담한 도전정신과 Breakthrough Idea가 그리는 불확실한 미래 방향성을 선택한다. 현재의 시장 분석보다는 창업가의 생각의 크기가 새로운 미래 시장을 만들어낼 것이라고 판단하는 것이 그들의 핵심 투자 철학이라고 할 수 있다.

2. Founders Fund의 역발상적인 시장해석

‘창조적인 독점’의 제로투원(Zero to One)로 기존 시장의 내러티브를 넘어서라

Founders Fund는 피터 틸 등 PayPal 창업 멤버들이 설립한 벤처캐피탈로, 창업가 중심의 투자를 추구한다. 사명에서 드러나듯이 창업자의, 창업자에 의한, 창업자를 위한 벤처캐피털을 추구하는 점이 특징이다. 포트폴리오로는 스페이스X, 팔란티어, 스트라이프, 안두릴, 페이스북, 에어비앤비, Nubank, Rippling, 뉴럴링크, affirm, ramp, flexport, spotify, openAI, 등 이미 유니콘으로 성장한 기업들이 가득하다.

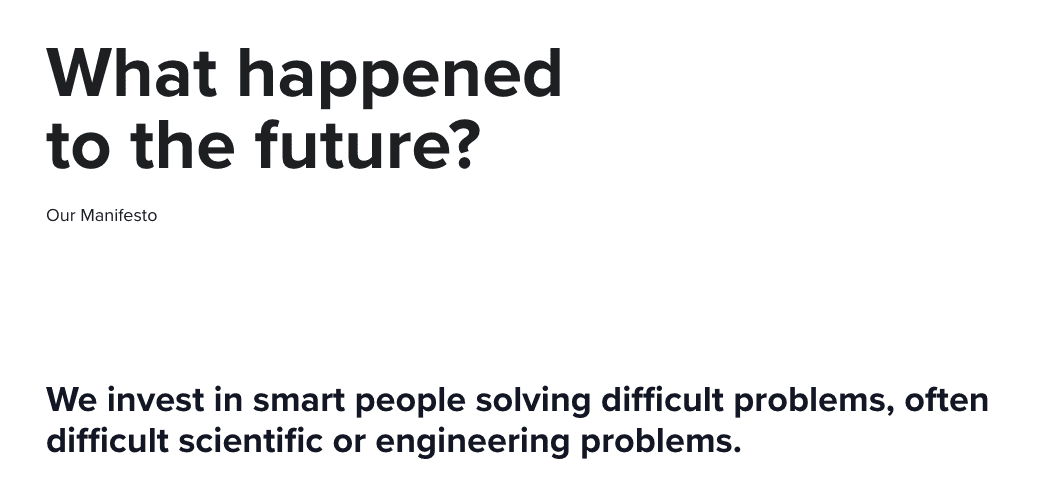

‘What Happened to the Future?’이라는 일종의 선언문을 홈페이지에 게재하고 이를 통해서 자신들의 미래에 대한 인식을 제시한다. Founders Fund는 ‘역발상(Contrarian)’ 투자 전략을 구사한다. 일반 대중의 통념을 벗어나 자신들만의 독자적인 관점과 진실을 추구하는 것이 핵심이다. Founders Fund가 생각하는 시장 해석방식은 a16z처럼 Breakthrough한 창의적인 아이디어 보다는, 과거에 주목받았으나 현재는 주춤한 미래 기술영역을 재해석하는 방법으로 새로운 기회를 발굴하는 것이다.

창립자 피터 틸은 “어떤 중요한 진실에 극소수만 동의하는가"라는 파괴적인 질문을 통해서 지배적인 내러티브를 벗어나 과소평가된 분야에서 더 많은 기회가 있다고 본다. 그 예로 한때 주목받다 잊혀진 미래기술 영역을 주시한다. Founders Fund가 주목하는 대표적인 5가지 산업분야는 우주항공, 바이오테크, 첨단 기계/소프트웨어, 에너지, 인터넷이다. 과거에 미래전망이 높다고 언급한 기술영역 중에서 현재 투자관심이 줄어든 영역을 재조명하는 것이다. 지금은 관심이 줄어들어서 일종의 내러티브가 파괴되는 지점에서 새로운 가치를 발견하는 것이 역발상의 개념이다. 또한 새로운 게임 규칙을 만들어내는 혁신적 기회에도 주목한다.

대표적인 사례가 Space X 스타트업 투자사례다. 2008년은 스페이스X가 6년간 별다른 수익없이 펠컨 1호 발사가 실패하면서 연구개발비만 지출한 적자상태였다. 우주발사 관련 기술은 미래에 반드시 확보되어야 하는 기술분야로 누구나 인정하지만, 6년간 발사체 실패로 투자자들의 관심이 멀어져가는 시점이다. 이 시기에 역발상적인 접근을 통해서 Founders Fund는 SpaceX에 2,000만 달러를 투자하여 10.4%의 지분을 확보했다. 우연의 일치인지 2008년 8월 Founders Fund가 2,000만 달러 투자결정 이후 2008년이 지나기 전에 펠컨 1호 발사체가 네 번째 만에 성공하면서 민간 기업 최초로 로켓을 지구궤도에 진입한 회사가 되었다, 기업가치가 상상할 수 없을 정도로 높아진 것은 당연하다.

이에 따라 첨단기술 분야 투자 시에도 정량적 평가보다 창업가의 독특한 통찰과 선택을 따르는 정성적 평가에 방점을 둡니다. 불확실성이 높은 첨단기술에도 과감히 투자할 수 있는 배경이 된다. 결과적으로 Founders Fund는 대중과 반대되는 역발상적 시각, 창업가 중심의 정성적 평가를 통해 미래의 혁신적 기회를 발굴하고 투자한다.

3. 세콰이어캐피털의 시장 중심사고

거대한 기존 시장 크기와 성장성이 창업가 능력보다 앞선다

세콰이어 캐피탈은 1972년 설립된 회사로 현재 벤처캐피털 모델을 완성한 회사로 평가받고 있다, 대표적인 포트폴리오로는 Apple, Cisco, Google, NVIDIA 등으로, 굵직한 기술기업들을 초기 투자한 실적을 갖고 있다.

세콰이어 캐피탈은 시장을 해석할 때 크기, 성장성, 확장성 등 시장의 규모와 역학관계를 중심으로 바라본다. 초기 투자 의사결정 시 현존하지 않는 완전히 새로운 시장보다는 ‘거대한 기존 시장’ 규모를 가장 중요하게 생각한다. 큰 시장일수록 이미 확보된 고객층이 있어 제품 홍보가 유리하다고 본다. 그리고 새로운 시장을 개척하는 위험을 선택하기 보다는 기존 대규모 시장에 혁신적인 솔루션으로 진입하는 것이 더 성공적이라는 입장이다. 따라서 시장 규모가 투자 결정의 주요 고려사항이 된다. 앞선 a16z와 founders Fund와는 다르게 세콰이어 캐피탈은 철저히 시장 중심적 관점에서 대규모 시장의 성장 가능성과 기회를 발굴하고 투자하는 접근법을 취한다.

이러한 기존 거대한 시장 중심의 투자 컨셉은 창립자 돈 발렌타인의 경력에서 비롯되었다. 그는 페어차일드/내셔널 반도체에서 세일즈와 마케팅을 경험하며, 대규모 기존 시장의 중요성을 체득했다. 이를 위해 내부 전문가들의 시장 트렌드 분석과 인사이트, 비즈니스 네트워크 정보를 적극 활용한다. 창업팀보다 시장 규모를 최우선으로 하며, 이를 위한 전문성과 정보력을 집중적으로 갖추고 있다.

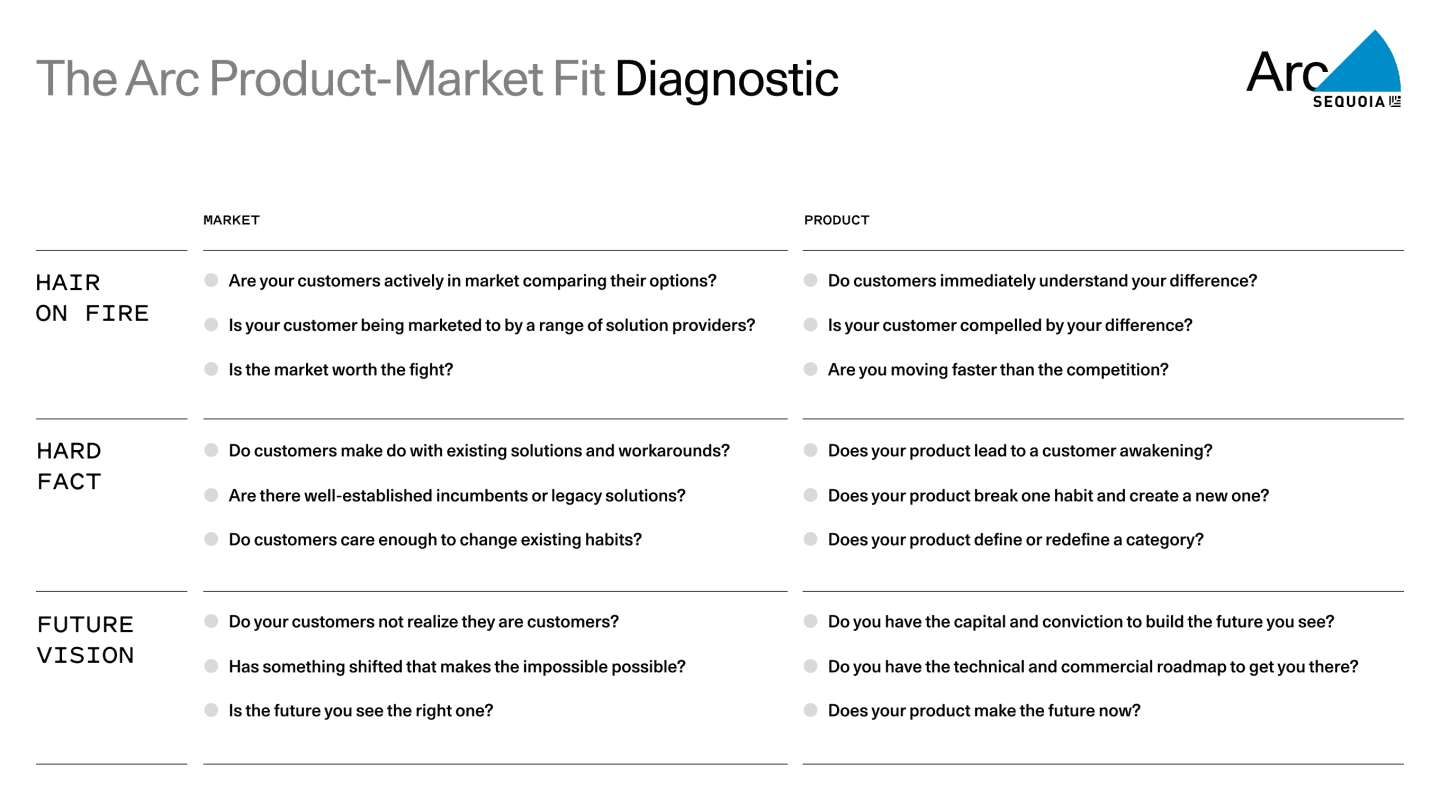

자신들의 시장접근에 대한 전문성을 ‘제품-시장 적합성(Arc Product-Market Fit)’ 프레임워크를 통해서 발표했다. 이는 홈페이지에 ‘Framework’라는 이름으로 소개되어 있을 정도로 체계적이다. 이 프레임워크에서는 현존하는 시장 상황을 3가지 유형 ‘Hard on Fire’, ‘Hard Fact’, ‘Future Vision’으로 구분하고 있다. 각 유형별로 제품/서비스 전략을 달리 세워야 한다는 점을 강조한다.

예를 들어 ‘Hard on Fire’ 상황에서는 고객의 문제인식과 변화 수용도가 높기 때문에 차별화된 접근이 필요하다고 본다. 반면 ‘Future Vision’의 경우 당장 구현 가능한 기술력 여부를 중요하게 체크한다. 이처럼 세콰이어는 체계적인 시장 상황 분석을 통해 제품과 시장의 적합성을 높이는 데 집중하고 있다. 단순히 미래 시장 기회를 예측하기보다는 현재 시장에 적합한 제품/서비스를 제공하는 데 초점을 맞추고 있는 것이다.

또한2023년 인터넷 매체에 Tyler Moss가 작성한 ‘How Does Sequoia Invest?’에서 세콰이어 캐피털만의 투자기준을 제시하였는데 8가지 중에서 3가지가 시장(Market)과 연관된다.

1. Sequoia works with markets not people

Sequoia는 새로운 시장을 창출하는 것이 아니라 기존 시장을 조기에 개척하는 것을 목표로 한다. 따라서 창업자의 자격에 초점을 맞추기보다는 아이디어와 관련된 시장 규모와 역학 관계에 집중한다.

2. Sequential market identification

체계적으로 투자함으로써 초기 기술 및 시장과 함께 작동할 보완적인 도구와 애플리케이션을 파악하고 이에 투자한다. 시드단계부터 시리즈 단계를 구분하지 않고 시장 흐름에 따라서 투자하는 일종의 멀티 스테이지 전략을 구사한다.

3. Different not better

차이가 아닌 차별화를 추구한다. Sequoia는 틀에 얽매이지 않는 것이 유리하다고 믿기 때문에 다가올 문제를 보다 혁신적이고 효과적인 방법으로 해결하기 위해 기존의 관습을 깨는 아이디어를 적극적으로 찾는다.

유명 VC로부터 얻을 수 있는 시사점

시장을 해석하고 기회를 발굴하는 데에는 ‘시장 자체가 주는 정보’와 ‘창업가가 제시하는 비전’ 두 가지 요소가 중요하게 작용한다. 하지만 어느 요소에 더 비중을 두어야 하는지에 대해서는 실리콘 밸리 유명 VC들조차 일률적인 답을 내리지 못하고 있다. a16z의 경우 창업가의 비전과 실행력이 시장 기회를 만들어낸다는 입장이지만, 반대로 세콰이어 캐피털의 경우는 시장의 절대적 특성과 규모가 기회를 좌우한다는 시장중심적인 판단을 한다. Founders Fund는 시장 영역을 어느 정도 정하고 나머지는 창업가 판단에 맡기는 방식을 취한다.

결국 각 VC사가 지닌 자신들만의 투자 철학과 접근법의 차이에서 비롯된다. 정답은 없지만, 투자사마다 자신들의 고유한 관점과 전략을 가지고 있다는 점 자체가 참고할 만한 부분이다.

실리콘밸리에서는 벤처캐피탈을 ‘업사이드 극대화 사업’(Why VC Is About Upside Maximisation Not Downside Minimisation)이라고 부른다. 투자 실패를 통해서 얻게 되는 손해보다 미래 유니콘 가능성이 있는 기업을 알아보지 못해서 수 천배의 투자 기회를 날리는 것이 더 큰 손해라는 의미다. 초기 스타트업 투자란 불확실한 미래를 예측하기보다는 다양한 기회를 놓치지 않기 위해 ‘넓고 튼튼한 그물’을 치는 것에 가깝다. 현존하는 큰 시장을 강조한 세콰이어도 페이스북과 우버를 놓친 실수를 반복하지 않기 위해 ‘Idea to IPO’라는 멀티스테이지 전략을 수립하는 등 나름대로 방법을 보완하는 노력을 한다. 아무리 유명한 VC라도 기업을 선별할 수 있는 안목을 완벽하게 가지고 있지 않다.

결과적으로 불확실한 미래 시장에 대한 다각적 분석과 통찰, 그리고 기존의 틀을 벗어나는 창의적 사고가 투자자에게 필수적인 역량이라고 할 수 있다. Founders Fund 피터 틸이 지닌 역발상처럼 기존의 통념을 뒤집는 ‘파괴적 질문’과 ‘가설’을 제시할 수 있어야 할 뿐만아니라, 여러 창업가를 만나면서 그들의 이야기에 내재된 의미를 재해석하고 투자자 관점에서 새로운 기회를 제시할 수 있어야 한다. 유명 VC가 그러하듯, 끊임없는 노력이 뒷받침되지 않고서는 안목을 키워나갈 수 없다.

투자유치와 인재 리텐션을 ZUZU 하나로 끝내세요

더 알아보기

백상훈(내러티브 큐레이터, 그라운드업 벤처스 이사)

관찰을 통한 발견, 남다른 이해와 해석, 가까운 미래 제시라는 3가지 원칙하에 티칭이 아닌 코칭을 위한 혁신 전문가 양성를 위해서 ‘코어피칭 연구회’, 메더스 파트너스, 조조살롱 연구소를 운영하는 커뮤니티 설계자입니다. 저서로는 ‘피칭(23년)’ 등 3권이 있습니다.

백상훈 링크드인 / 코어피칭 브런치 매거진 / 코어피칭연구회

에디터 글 더 보기