샤스타와 어거스트가 주도한 센드버드 시리즈 A

·

작성일: 2024년 5월 9일

·

최근 수정일: 2026년 2월 11일

목차

센드버드의 시리즈 A 펀드레이징 스토리는 실리콘밸리의 벤처 투자가 얼마나 속도감 있게 경쟁적으로 진행되는지 보여주는 교과서적인 사례입니다. 센드버드 김동신 대표의 블로그를 통해 접할 수 있는 해당 에피소드들은 유명 벤처캐피탈로부터 텀싯을 받고, 투자 조건을 협상하고, 최종 의사 결정이 내려지는 과정이 한 달 안에 끝나는 실리콘밸리 방식의 투자 과정이 생생히 담겨 있습니다. 현지에서 펀드레이징을 준비 중인 창업자라면 반드시 읽어봐야 하는 글 1순위입니다.

- SendBird의 실리콘밸리 시리즈 A (Series-A) 투자 유치 이야기 – Better than the Best

- SendBird raises another $16M to help developers add chat functions to a service | TechCrunch

당시 시리즈 A 라운드를 리드한 샤스타 벤처스와 어거스트 캐피탈은 실리콘밸리 벤처 투자의 메카라고 할 수 있는 샌드힐로드에서 이름만 대면 모두가 아는 유명 투자사들이었습니다. 글에서도 언급된 대로 두 기관 모두 B2B 및 엔터프라이즈 SaaS 분야에서는 잔뼈가 굵은 벤처캐피탈이었으며, 센드버드의 시리즈 A가 진행된 2017년 12월 당시 샤스타벤처스는 4,400억 원 ($323 million) 규모로 2016년 조성된 5호 펀드를, 어거스트 캐피탈은 6,200억 원 ($450 million) 규모로 2015년 조성된 7호 펀드를 운용하던 상황이었습니다. 자금력과 맨파워 어느 하나 빠지지 않는 곳들이었죠.

하지만 두 기관의 현재 상황은 의외의 모습입니다. 어거스트캐피탈은 2019년 펀드레이징 실패로 파트너십이 와해되면서 명맥이 끊어졌으며, 샤스타벤처스는 2019년 시작한 6호 펀드가 결성에 실패하며 파트너들의 퇴사가 이어져 왔습니다. 지난주에는 샤스타의 유일한 펀드인 5호 펀드의 컨티뉴에이션 전환 작업이 LP들의 3분의 2 동의를 얻는데 실패, 실질적인 좀비펀드 상황에 놓이게 되었습니다. 도대체 두 기관에는 어떤 일이 있었던 것일까요?

2019년 파트너십이 와해된 어거스트캐피탈

1995년 어거스트캐피탈을 설립한 데이비드 마커트 (David Marquardt)는 실리콘밸리의 살아있는 전설입니다. 1980년 어거스트의 전신인 테크놀로지 벤처 인베스터 (TVI, Technology Venture Investor)를 시작한 데이비드는 1981년 마이크로소프트의 유일한 비상장 투자사로 이름을 올렸으며 이후 2014년까지 35년간 마이크로소프트의 이사회 멤버로 활동한 인물입니다. 1983년에는 선마이크로시스템즈의 시리즈 B를 리드, 또 다른 초대형 홈런에 성공합니다.

2000년 어거스트캐피탈에 합류한 데이비드 호니크(David Hornik)는 어거스트의 중흥기를 이끈 인물입니다. 스플렁크(Splunk)와 빌닷컴(Bill.com)을 대표 포트폴리오로 가진 데이비드는 푸근한 인상에 유머감각까지 갖춘 옆집 아저씨의 이미지로 창업자들에게 인기가 좋지만, 한편으로는 스탠포드 학사와 케브리지 석사, 그리고 하버드 로스쿨을 졸업한 날카로운 협상가입니다. 2014년 테크크런치는 어거스트캐피탈을 가리켜 ‘샌드힐로드의 콘실리에(Consigliere)‘라고 칭하기도 하였습니다.

7호 펀드까지 탄탄대로를 걸었던 어거스트캐피탈은 8호 펀드 조성부터 삐걱거리기 시작합니다. 공식적인 펀드레이징 없이 기존 출자자들의 재출자만으로 주기적으로 수천억 원 단위 펀드를 조성해온 어거스트는 6호 펀드의 저조한 성과, 과도한 펀드 보수, 시니어 파트너의 은퇴와 신규 파트너 간 불화가 겹치며 펀드레이징에 어려움을 겪게 됩니다.

그리고 2018년 12월 초, 데이비드 호니크는 8호 펀드의 1차 클로징에 성공했음에도 불구, 갑작스럽게 펀드레이징을 중단하고 모든 출자금을 돌려준다고 선언하여 회사는 한순간에 공중분해됩니다. 깃허브와 센드버드를 발굴, 어거스트의 새로운 스타로 떠오른 빌리 일체크 (Villi Iltchev)는 갑작스러 데이비드의 선언에 자의반 타의반으로 회사를 떠나게 됩니다.

데이비드가 왜 어거스트캐피탈의 파트너십을 갑작스럽게 깨버렸는지는 알 수 없습니다. 펀드레이징을 거치며 당시의 파트너십이 작동하지 않는다고 느꼈을 수 있습니다. 놀라운 점은 누적 운용 자산이 수 조원에 이르는 벤처캐피탈의 명성이 하루아침에 사라졌다는 점입니다. 이후 데이비드는 자신의 회사인 로비캐피탈 (Lobby Capital)을 재창업, 조용히 투자 활동을 전개하고 있으며 센드버드를 발굴했던 빌리는 현재 투시그마벤처스(Two Sigma Ventures)의 파트너로 활동하고 있습니다.

펀드 유동화가 절실한 샤스타벤처스

샤스타벤처스는 현재 유일하게 운용 중인 5호 펀드의 회수를 위해 안간힘을 쓰고 있습니다. 지난 3월에는 제프리스를 어드바이저로 고용, 펀드 자산 일부를 매각하는 스트립세일 (Stripe Sale)에 나섰다는 뉴스가 블룸버그를 통해 알려졌으며, 지난주에는 해당 펀드를 새로운 기구로 이전하는 ‘컨티뉴에이션’ 전환 작업이 LP들의 충분한 동의를 받지 못해 좌초되었다는 소식이 악시오스를 통해 보도되었습니다.

- Shasta Ventures Is Pursuing Strip Sale in Liquidity Hunt - BNN Bloomberg

- Shasta Venture fails to get LP approval for continuation fund (axios.com)

2004년 설립된 샤스타벤처스는 인튜이트에 매각된 민트닷컴, 유니레버에 매각된 달러쉐이브클럽, 구글에 매각된 네스트 등의 초기 투자자로 이름을 올리며 명성을 쌓았습니다. 2005년 샤스타에 합류한 제이슨 프레스만 (Jason Pressman)은 실질적으로 샤스타를 이끌며 펀드의 키맨으로 자리매김합니다. 이후 SaaS 및 클라우드 분야 투자를 강화하고자 했던 샤스타는 2016년 베테랑 투자자인 더그 페퍼 (Doug Pepper)를 파트너로 영입하며 세대교체를 꾀합니다. 더그는 2017년 샤스타에서 센드버드의 시리즈 A를 리드한 인물입니다.

하지만 더그는 2019년 그로쓰 전문 투자사인 아이코닉 그로쓰(Iconiq Growth)의 파트너로 이직합니다. (더그는 아이코닉에서 센드버드의 시리즈 B를 공동 리드, 현재도 이사회에 참여하고 있습니다.) 더그를 차세대 리더로 낙점하고 $325 million 규모의 6호 펀드 마케팅을 진행하던 샤스타는 결국 펀드 조성에 실패하며 위기를 맞게 됩니다. 샤스타의 영건으로 주목받으며 29살에 파트너에 오른 또 다른 핵심 멤버 니킬 바수 트리베디(Nikhil Basu Trivedi)는 회사가 어려워지자 2020년 퇴사, 현재는 Footwork라는 자신의 벤처캐피탈은 운영 중입니다.

샤스타의 컨티뉴에이션 펀드는 현재 운용 중인 5호 펀드를 공정가치의 65% 수준으로 평가하여 새로운 펀드로 이관하는 구조였습니다. 이를 위해 스텝스톤을 앵커 LP로 확보, 기존 LP 들에게는 이전된 펀드의 출자자가 되거나 제안 가액으로 매각하는 옵션이 주어졌습니다. 그럼에도 불구, 해당 제안에 명시적으로 반대하는 출자자가 3분의 1을 넘어섰다는 점에서 현재 샤스타에 대한 LP들의 지지도가 그다지 높지 않다는 현실을 여실히 보여주었습니다. 이후 샤스타는 신규 펀드를 조성하지 못한 채 기존 펀드만 관리하는 ‘좀비 펀드’로 전락할 가능성이 커졌습니다.

투자 성공보다 어려운 세대교체

어거스트와 샤스타의 실패에는 여러 가지로 비슷한 점이 많습니다. 1) 실리콘밸리의 베테랑들이 설립하였고 초기 투자 성공으로 탄탄대로를 걸어온 벤처캐피탈이라는 점, 2) 창업자는 아니지만 펀드의 키맨으로 자리매김한 스타플레이어 - 어거스트의 데이비드 호니크와 샤스타의 제이슨 프레스만 - 의 영향력이 큰 곳이었다는 점, 3) 창업 파트너들의 은퇴 시기에 맞춰 외부 파트너를 영입하며 세대교체를 시도하였지만 기존 파트너와의 화학적 결합에 실패, 갑작스럽게 팀이 와해되며 한순간에 위기가 찾아온 조직이란 점입니다.

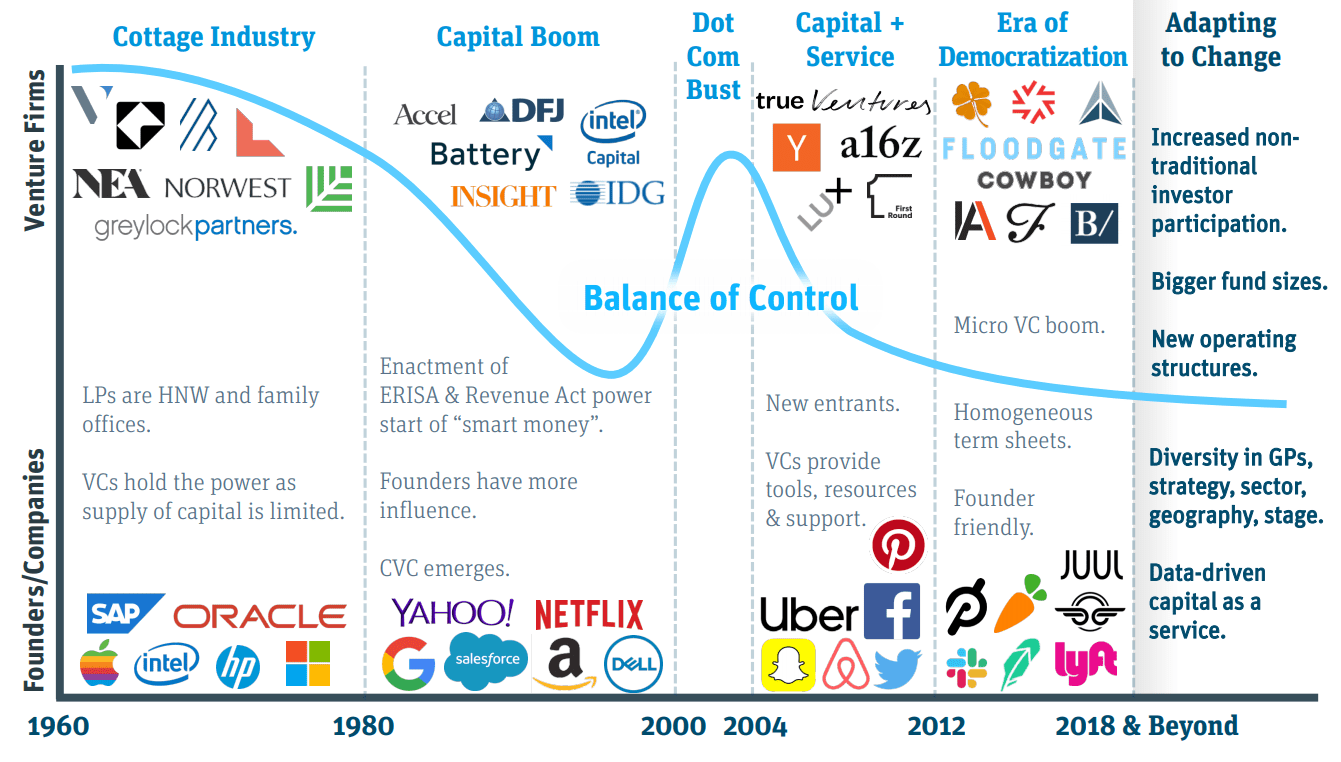

벤처캐피탈은 현지에서도 대표적인 ‘Cottage Industry’, 즉 오두막 산업이라고 표현됩니다. 수 조원을 운용하더라도 실제로는 10명 내외의 사람들이 조직을 구성하는 소규모이면서 자신이 속한 지역의 네트워크와 밀착하여 가치를 창출합니다. 한두 명의 개인이 실질적인 운영권을 가진 경우가 대부분이며 ‘열정 산업’이라고 표현될 정도로 이 일이 좋아서 하는 사람들이 많아 스케일업이나 시스템 도입에 큰 관심이 없고 세대교체에도 인색합니다. ‘Small is great’이라고 볼 수 있지만 어거스트나 샤스타처럼 전도유망한 기업이 하루아침에 사라질 수 있다는 리스크도 존재합니다.

AI를 필두로 한 기술의 새로운 슈퍼사이클은 벤처캐피탈들에게도 세대교체란 과제를 던지고 있습니다. 안데르센호로위츠, 라이트스피드와 제너럴 카탈리스트는 투자은행과 사모펀드가 과거 어떻게 파트너십 조직에서 거대 엔터프라이즈로 진화했는지를 참고, 펀드의 초대형화를 통해 변화를 시도하고 있습니다.

“우리의 경쟁사들은 모두 자신들의 업은 너무 협소하게 정의, 혁신의 기회를 놓치고 있다고 생각했습니다. 사모펀드, 헤지펀드, 투자자문, 부동산 회사 등등 말이죠. 하지만 우리는 금융수익의 기회를 추구한다면 모두 일맥상통하다고 생각했습니다. 그리고 항상 가능할 수 있다는 열린 질문을 던졌습니다. 우리가 전 세계 1위 대체투자사가 될 수 있었던 비결입니다.”

스테판 스워츠먼, 블랙스톤 그룹 창업자

다가오는 10년 동안 벤처캐피탈 산업은 이전 10년을 뛰어넘는 큰 변화를 경험할 것으로 예상됩니다. 산업의 전환점에서 변화에 적극적으로 대처하는 기업은 살아남을 것이며, 그렇지 않은 기업은 경쟁에서 뒤처질 것입니다. 샤스타나 어거스트와 같은 사례에서도 볼 수 있듯이, 벤처캐피탈에서의 성공과 실패는 종종 아주 미묘한 차이에 달려있습니다. 많은 실리콘밸리 투자사들이 생존을 위해 새로운 세대의 흐름에 어떻게 발맞추어 나갈지 귀추가 주목됩니다.

투자유치와 인재 리텐션을 ZUZU 하나로 끝내세요

더 알아보기

CapitalEDGE(테크 + 벤처 + 투자 뉴스레터)

CapitalEDGE는 글로벌 테크산업, 벤처투자 및 스타트업 소식에 ‘관점’과 ‘인사이트’를 담아 전하는 비즈니스 전문 뉴스레터입니다.

에디터 글 더 보기