상환전환우선주(RCPS)의 모든 것 - part I(상환권)

작성일: 2022년 3월 22일

·

최근 수정일: 2025년 12월 16일

목차

- Part I. 상환권, 부채와는 무엇이 다를까? 👈

- Part II. 전환권의 핵심, 전환비율 조정(refixing)

- Part III. 우선권은 무엇을, 어떻게 우선할까?

상환권, 부채와는 무엇이 다를까?

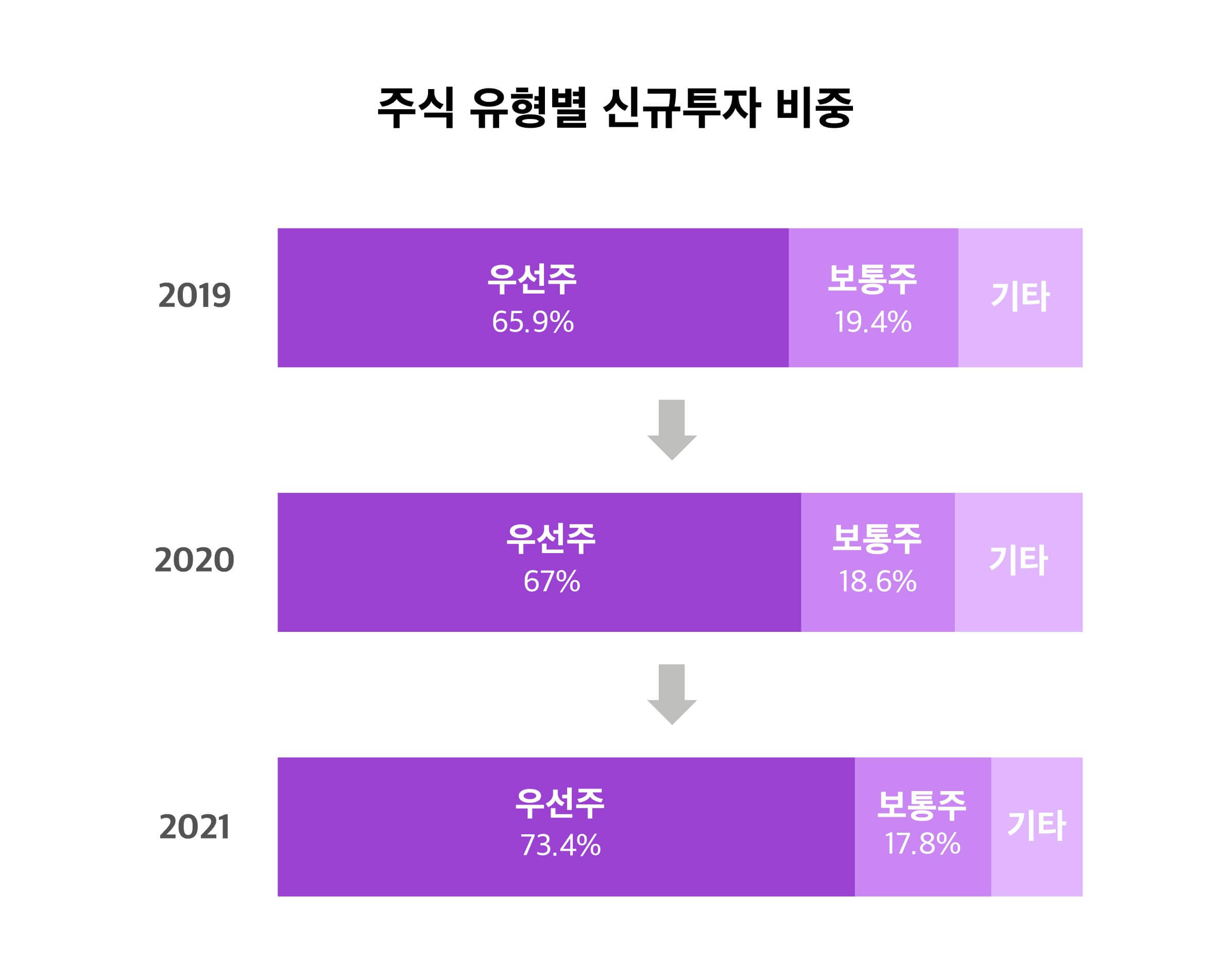

많은 스타트업 대표님들이 성장을 위해 투자를 받으시려고 하시죠. 한국벤처캐피탈협회가 발행한 2021년 벤처 투자 동향에 따르면 신규 투자의 73.4%가 우선주로 투자가 이루어진다고 해요. 그리고 이 우선주 투자의 상당 부분은 상환전환우선주로 진행이 되어요.

상환권, 전환권, 이익배당에서의 우선권, 잔여재산 분배에서의 우선권을 모두 갖는 주식을 상환전환우선주라고 해요. 영어로는 RCPS(Redeemable Convertible Preference Shares)라고 하죠. R은 상환, C는 전환, P는 이익 배당, 잔여재산에 대한 우선권 부분을 의미해요.

기본적으로 투자자 입장에서는 최대한 많은 권리를 확보하려고 이를 모두 반영하려고 하는데요. 회사는 투자 계약 전에, 이 각각의 조항에 대해 투자자와 잘 조율할 필요가 있어요. 그러기 위해서는 기본적으로 상환전환우선주에 대해 잘 아는 것이 중요하겠죠?

그래서 RCPS를 구체적으로 이해하실 수 있도록 RCPS의 모든 것을 정리해보았어요. 이번 1편을 시작으로 R(상환권), C(전환권), PS(우선주)를 하나하나 뜯어볼게요. RCPS에 대해 더 알고 나면 투자 계약 시 상환전환우선주에 대해 자문 계약을 맡긴 법률전문가와 얘기하기에도, 투자자와 협상할 때도 한층 더 수월해지실 거예요.

상환권은 무엇일까?

상환이라는 단어만 보시고 ‘빚지고 사업하는 것 아니냐’는 걱정을 하시는 대표님들도 계실 텐데요. 하지만 상환권이 있다고 해서 투자자가 언제든 상환을 요청할 수는 없어요. 상환권은 기본적으로 전년도 주주총회에서 승인된 재무제표 기준으로 회사에 상환 가능한 이익이 있을 때만 행사 가능하거든요. 투자자가 상환권을 행사하려면 회사가 꾸준히 순이익을 내어야만 하는 거죠.

- 관련 가이드: 상환우선주 상환, 회사는 뭘 해야 하나요?

사례 들여다보기

투자자 A는 x1년도에 성장 잠재력이 높은 스타트업 B에 투자하기로 하였고, 다음과 같은 내용의 투자 계약을 체결했어요.

- 투자 전 기업가치 200억 원으로, 투자금액 20억

- 주식의 종류: 상환전환우선주(RCPS)

- 상환청구기간: 투자 후 3년 이후부터 행사 가능

- 상환가액: 투자원금 + 연리 10% (편의상 단리 가정)

- 조기상환청구: 회사에 귀책사유 있을 시 투자원금 + 연리 15%로 상환청구기간 전에도 상환 가능

그리고 B사가 아래와 같이 영업 성과를 내었다고 가정해볼게요.

| x1년도(설립연도) | x2년도 | x3년도 | x4년도 | x5년도 | |

|---|---|---|---|---|---|

| 매출액 | 3억 | 10억 | 30억 | 400억 | 600억 |

| … | … | … | … | … | … |

| 당기순이익 | -5억 | -20억 | -35억 | 120억 | 120억 |

| 배당가능이익 | 0 | 0 | 0 | 20억 | 140억 |

투자자 입장

- 1년 경과 시, 상환청구기간(3년)이 지나지 않아, 상환을 청구할 수 없어요.

- 2년 경과 시, 상환청구기간(3년)에 지나지 않았으나, 회사에 귀책사유가 있어서 조기 상환을 청구하려고 해요. 하지만 회사에 배당 가능한 이익이 없어서 상환 청구할 수 없어요.

- 3년 경과 시, 상환청구기간(3년)이 도래했고, 상환가액 26억(20억+2억X3)을 청구하려고 해도, 배당가능한이익이 0원이므로 상환을 청구할 수 없어요.

- 4년 경과 시, 상환가액 28억(20억+2억X4)을 배당 가능한 이익의 한도인 20억 내에서 상환 청구할 수 있어요.

- 5년 경과 시, 배당가능이익이 충분하므로, 상환가액 30억(20억+2억X5)을 모두 청구할 수 있어요.

위에는 간단히 설명드렸지만, 상환 가능한 이익은 구체적으로는 상법 462조(이익의 배당)에서 규정하고 있어요. 즉 결산기 정기주주총회에서 승인된 재무제표의 자본 부분에서 자본금, 자본잉여금, 이익준비금, 미실현이익을 제외하고 남은 이익배당한도 여력이 있어야만 상환권을 행사할 수 있는 것이죠.

상환권의 무용론

그런데 대부분의 초, 중기 스타트업은 수익보다 비용이 더 큰 구조이기 때문에 사실상 이익배당한도 여력이 거의 없다고 보시면 되어요.

그렇다면 배당 가능한 이익이 많은 후기 스타트업 입장한테는 위협적인 조항이 아니냐고요? 배당가능이익이 많은 잘 나가는 스타트업이라면 이미 주당 가치가 큰 폭으로 올랐을 가능성이 높아요. 따라서 상대적으로 낮은 수익률로 회수하는 상환권을 행사하지 않겠죠. 그래서 상환권의 무용론도 종종 언급되고 있어요.

정리하자면

RCPS의 상환권(R) 조항은 투자한 회사가 IPO나 M&A를 할 가능성이 낮아 보이지만 상환 가능한 이익이 있을 때 투자자가 원금 + 합의된 상환 이자율 정도의 수익률로 현금으로 회수하자는 측면의 안전장치 조항으로 이해하시면 되어요.

주총과 등기 업무, ZUZU 하나로 쉽고 빠르게 해결하세요

더 알아보기법률 상담 및 등기 대행, 세무 상담은 파트너사를 통해 진행되며 ZUZU는 어떠한 수수료도 취하지 않습니다.