이제 ZUZU에 IR 자료 올리고 VC에게 먼저 미팅 제안받아 보세요!

참고

선학개미를 위한 자본시장 해설서

1. 대박의 냄새(?)가 들려온다? - 비상장 회사 정보 탐색하기

2. 당장은 적자여도 미래엔 데카콘? 대체 뭘 본 거야 - 비상장 회사 평가지표

3. 회사가 공짜(?)로 주식을 주면 나에겐 무슨 일이? - 무상 · 유상증자

4. 회사가 자기주식을 산다는 게 대체 무슨말? - 자사주 취득 · 소각

5. 멀쩡한(?) 주식을 왜 쪼개고 합치는 거야 - 주식 액면분할 · 액면병합

6. 뭐, 감..자? 회사가 감자하면 어떻게 되나요 - 유상·무상 감자

7. 비상장회사가 상장하면 내 주식은 어떻게 될까? - 기업공개(IPO)

8. 비상장회사, 주식시장으로 향하는 또 다른 길이 있다? - 스팩(SPAC)

비상장회사, 주식시장으로 향하는 또 다른 길이 있다?

주식시장을 가만히 살펴보면 이상한 이름을 가진 종목이 있습니다. ‘OO 스팩 5호’ 식으로 쓰여 있는데, 회사명도 아닌 것이 마치 우주로 보내는 로켓명 같달까요. 공시를 찾아보면 더욱 알쏭달쏭합니다. 실체가 없어 보이거든요.

특수목적인수회사(Special Purpose Acquisition Company)를 줄여 부르는 스팩(SPAC), 스팩의 유일무이한 존재 목적은 다른 회사와의 합병입니다. (음, 그런 면에서 미션을 가진 로켓과 비슷하기는 하군요!) 이번 콘텐츠에서는 비상장 회사 투자의 한 방법인 스팩에 대해 자세히 알아봅니다.

1. 유니콘 발굴 미션 ‘좌초’ - NH스팩20호

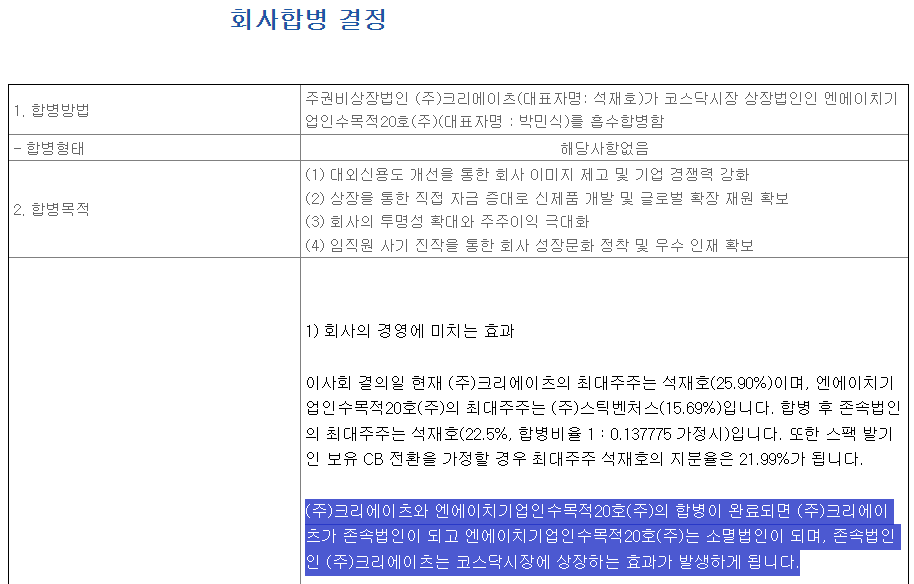

NH스팩20호라는 코스닥 종목이 지난해 8월 주식회사 크리에이츠와 합병하겠다는 공시를 냈습니다.

NH스팩20호는 2021년 10월에 상장했어요. 같은 해 상장한 19호는 코스피에, 20호는 코스닥에 상장했는데, 국내 유니콘 기업을 발굴하겠다는 야심찬 계획을 가지고 있었죠.

크리에이츠는 골프 시뮬레이터를 비롯해 다양한 장비를 만들고 유통하는 비상장 기업입니다. 합병 후에는 크리에이츠가 존속법인, NH스팩20호가 소멸하는 방식이에요.

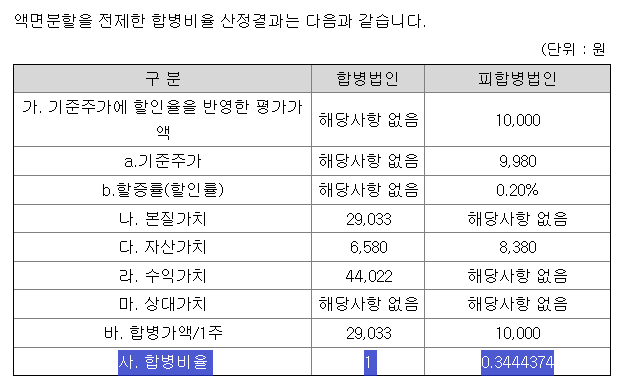

처음 회사합병 결정을 알린 아래 공시에 따르면 비상장 회사인 크리에이츠의 주식 한 주당 가치는 2만 9033원였고, NH스팩20호는 1만 원입니다. 이 둘의 합병비율은 1대 0.3444374 즉, 크리에이츠 주식 1주 = NH스팩20호 0.3444374주라는 의미입니다.

안타깝게도 최근 NH스팩20호와 크리에이츠의 합병이 무산됐다는 소식이 들려왔습니다. 그동안 크리에이츠 기업가치를 두고 고평가됐다는 논란이 끊이지 않았었죠.

엇, 그럼 존재 목적인 합병에 실패한 NH스팩20호는 어떻게 되는 걸까요?

2. 합병만이 유일무이 존재의 목적 - 스팩(SPAC)이란?

스팩은 유망한 비상장사와 합병하는 것을 목표로, 처음엔 빈 껍데기 상태로 설립됩니다. 복잡한 과정을 쉽게 표현하자면 껍데기인 스팩이 먼저 상장한 뒤 어떤 회사와 합병하면 껍데기는 벗어던지고 상장 주식명이 기업명으로 바뀌게 된다는 거죠.

스팩은 보통 3년 기간을 정해두고 합병할 대상을 찾는데, 기간 내 마땅한 곳을 찾지 못하면 상장폐지 후 청산됩니다. 2021년 상장한 NH스팩20호에도 시간이 얼마 남지 않았어요.

독자 여러분, 우리 앞선 편에서 기업공개(IPO)와 상장을 살펴봤었죠? 비상장사 입장에서 스팩 상장은 일반적인 기업공개와 함께 기업이 증권시장에 입성하는 여러 가지 방법 중 하나에요.

그렇다면 굳이 스팩을 택하는 이유가 뭐냐고요? 기업공개를 통한 직상장보다 상대적으로 문턱이 낮기 때문이에요. 직상장은 한국거래소의 상장예비심사와 수요예측, 공모 등 까다로운 절차를 거쳐야 하는 반면 스팩 합병의 절차는 상대적으로 간소하거든요. 즉, 스팩은 직상장이 여의치 않을 때 기업이 고려할 만한 대안으로, 우회상장의 일종이에요.

비상장 회사에 관심 많은 투자자 입장에서는 장외시장이 아닌 정규 주식시장을 통해 비교적 쉽고 편하게 투자할 수 있는 선택지입니다. 전문 투자자가 아니면 접하기 어려운 인수 · 합병(M&A) 투자 기회를 얻고, 시장에서 스팩을 거래하기에 환금성도 높다고 볼 수 있죠.

3. 스팩, 어떻게 상장될까? 합병 실패 시 투자자에겐 무슨 일이?

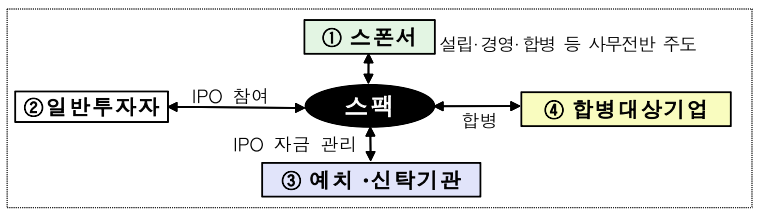

스팩이 페이퍼 컴퍼니이기는 합니다만, 명실공히 기업으로서의 면모는 갖춘답니다. 스팩의 구조를 들여다보면 벤처캐피탈과 운용사 등의 스폰서가 있고, 증권사는 합병 자문인으로 설립 · 경영 · 합병 등 전반의 과정을 주도해요. 눈치채셨겠지만 스팩명에 붙은 증권사가 투자자로부터 자금을 조달하는데요. 저와 우리 독자 여러분과 같은 일반 투자자는 증권사에서 스팩 공모에 참여하거나 상장된 스팩을 주식시장에서 사고팔 수 있어요.

스팩의 미래는 단 두 가지, 비상장사와 합병 또는 합병 실패 시 해산뿐입니다. (비장)

출처: 금융감독원

투자자 입장에서 스팩 공모는 일반적인 상장 공모주와 비슷한데, 다만 보통 스팩의 주당 공모가격은 2000원입니다. 합병이 스팩의 유일한 사업 목적인데, 합병할 회사가 정해지지 않았으니 공모가 산정이 큰 의미가 없는 것이죠. 참고로 2022년 스팩 합병 제도에 일부 변화가 생긴 뒤 **‘메가 스팩’**이라고 해서 공모가 1만 원짜리 스팩도 등장했습니다. 사례로 본 NH스팩20호은 공모가 2000원이었지만 주식을 병합해 1만 원짜리가 되었죠.

스팩은 기업공개 전에 합병할 회사를 특정할 수 없어요. 다만 스팩의 정관과 투자설명서에 ‘이런 업종 회사와 합병할 계획’이라고 밝힙니다.

만약 스팩이 합병에 실패하면 투자자에게는 무슨 일이 생길까요?

혹시 해산할 때를 대비해 스팩은 공모 금액의 90% 이상을 안전하게 예치해놓는데요. 해산 시 투자자는 주당 투자 원금 즉, 공모가 2000원에 약간의 이자를 더해 돌려받게 됩니다. 최근 상장하는 스팩들을 보니 이자율이 3% 정도더군요. 스팩은 상장폐지 절차에 들어가게 됩니다.

앞서 스팩에 주어진 시간이 3년이라고 했습니다만, 사실상 2년 6개월 안에 합병 대상을 찾아야 남은 6개월간 합병 심사와 등기 등의 절차를 밟을 수 있어요. 이 기간에 회사를 찾지 못하면 스팩은 관리종목으로 지정되고, 상장폐지될 가능성이 높아집니다.

4. ‘나, 이 합병 반댈세’ - 합병비율 줄다리기(?)와 동상이몽

최근 스팩 투자에 대한 관심이 높아졌습니다만, 모든 투자가 그렇듯 스팩에도 리스크가 있고 합병이 반드시 고수익을 보장하지는 않아요. 특히 내가 투자한 스팩이 합병 공시를 냈을 때 혹은 내가 투자한 비상장사가 스팩 상장을 한다고 할 때 눈여겨봐야 할 것이 합병비율과 산출 근거입니다.

예를 들어 ‘ZUZU스팩3호’가 ‘퓨처대기업’과 합병한다고 해볼게요. ZUZU스팩3호는 주당 2000원, 퓨처대기업 주식은 2만 원으로 합병비율이 1:10이라고 해요. 퓨처대기업 주식 1주당 ZUZU스팩3호 주식 10주를 받는 거예요.

합병 대상인 퓨처대기업 주주는 10주보다 더 많은 스팩 주식을 받고 싶은 반면, 오랜 기간 합병을 고대한 스팩 주주 입장에서는 보상의 대가로 퓨처대기업 주식 0.1주는 너무 적다고 느낄 수 있죠. 또 비상장인 퓨처대기업의 가치에 의구심을 품을 수 있어요. ‘실제 가치보다 너무 부풀려진 거 아니야? 너무 비싼걸’ 하고요. 양측의 이해관계가 첨예하게 충돌하는 겁니다.

지난해 금융감독원 분석에 따르면 스팩 합병가액은 기준시가보다 할인되고, 합병 대상인 비상장사는 본질가치보다 할증하는 경향이 나타났어요. 이렇게 되면 스팩 한 주당 배정되는 합병 대상 회사의 주식 수가 줄어, 합병 후 스팩 주주의 지분율이 낮아지게 됩니다. 스팩 투자자가 유의할 점이죠.

스팩 합병은 주주들 동의를 얻어야 해요. 합병비율을 놓고 스팩과 합병 대상 기업 간 견해차가 좁혀지지 못해 결국 합병이 좌절되는 사례가 심심찮게 보이죠.

합병 비율에 만족하지 못하는 스팩 주주는 주식매수청구권을 행사할 수 있어요. 이런 의사를 표시한 주주로부터 스팩은 일정 가격에 주식을 사들여야 합니다.

스팩의 주가 흐름에도 유의해야 합니다. 스팩의 존재 목적인 합병의 기미가 보이지 않는 이상 스팩 주가는 급등할 이유가 없어요. 그런데 최근 별다른 이유 없이 갑자기 주가가 폭등한 사례들이 나타났어요. 이런 경우 거래소가 해명을 요구하는데, 제대로 정보를 알아보지 않고 막 달리는 스팩 주가에 올라타면 손실 볼 가능성이 높다는 점에 유의하셔야 해요.

마지막으로 스팩 이해관계자가 모두 동상이몽이라는 점을 이해해야 해요. 비상장사와 이 회사 대주주는 일반 상장보다는 쉬운 방법으로 주식시장에 입성하는 가운데 유리한 합병비율을 통해 지분을 더 가져가고 싶을 것이고요. 수수료를 받는 증권회사 등은 일단 주어진 기간 내 합병 성사를 목표하기에 투자자 이해와 상충될 가능성이 있어요.

우리 독자 여러분이 어떤 자리에 서있든 기업가치가 제대로 산정됐는지, 유망기업의 주식시장 입성 및 투자 유치란 목표를 달성하기에 스팩이 괜찮은 대안인지 따져볼 일입니다. 다음 콘텐츠에서는 인수 · 합병(M&A)에 대해 좀 더 자세히 알아볼게요!

✍️ 바쁜 분들을 위한 핵심 3줄 요약

1️⃣ 특수목적인수회사란 의미의 스팩(SPAC), 다른 법인과의 합병이 유일한 사업목적. 설립 이후 기업공개(IPO)와 상장을 거쳐 비상장사와 합병하거나 실패하면 해산.

2️⃣ 스팩의 장점은 기업공개를 통한 일반 상장보다 상대적으로 문턱이 낮다는 점. 투자자 입장에서는 비상장사에 쉽게 투자할 기회를 얻고, 공모 또는 공모가 수준으로 투자했다면 스팩이 상장폐지되더라도 원금 손실 가능성이 낮다.

3️⃣ 스팩과 비상장사 간 합병비율과 산출 근거는 모든 이해관계자의 첨예한 갈등을 일으키는 요인. 또 스팩과 비상장사, 일반 투자자, 스폰서 간 이해관계가 다를 수밖에 없는 구조. 최근 스팩에 대한 관심이 높아지면서 비정상적인 주가 움직임이 나타나는 경우에 유의하자.

경제전파사(경제기자 출신 에디터가 만드는 고퀄리티 경제 콘텐츠)

어려운 경제, 복잡한 금융 NO. 경제기자 출신 에디터와 전문 필진이 만드는 고퀄리티 경제 콘텐츠, 경제전파사. 쉽고 친절한 언어로 이슈의 행간을 채워드립니다.

에디터 글 더 보기매주 월요일, 벤처투자에 도움이 될 콘텐츠를 보내드려요!

구독하기